Работодатели, принимающие для осуществления трудовой деятельности несовершеннолетних граждан, должны учитывать некоторые особенности, связанные с оплатой труда, режимом работы и порядком начисления зарплаты такой категории сотрудников.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

Рассмотрим основные особенности и нюансы оплаты труда несовершеннолетних.

Что говорит закон?

Действующее законодательство устанавливает специальные нормы и правила труда несовершеннолетних, которые отличаются от таковых у взрослых работников.

Рассмотрим, как же законодательство регулирует данные процессы.

Нормативная база

Трудовую деятельность несовершеннолетних, а также другие вопросы регламентируют следующие нормативно-правовые акты:

- Трудовой кодекс, в частности, статьи 63, 70, 92, 94, 96, 99, 242, 265, 266, 268, 269, 270, 271, 282, 298;

- Гражданский кодекс РФ.

Возрастные ограничения

Статья 63 ТК РФ регламентирует, что трудовой договор можно заключать с гражданином, которому есть 16 лет.

В то же время, есть и некоторые исключения из этого правила:

- детям до 14 лет можно трудиться в организациях по производству и прокату кинофильмов, в цирках, театрах и других компаниях, если это не препятствует нравственному развитию ребенка и не наносит ущерб его здоровью;

- подросткам от 14 до 15 лет можно работать с разрешения родителей во внеучебное время для исполнения легких работ, не связанных с поднятием тяжелых предметов;

- подростки от 15 лет могут сами заключить договор, если уже имеют общее образование или обучаются не по очной форме обучения.

Информация представлена в таблице:

| Возраст, лет | Время, часы |

| Максимальное количество часов за неделю, если не обучается | |

| До 16 | 24 |

| 16-18 | 35 |

| Максимальное количество часов за неделю, если обучается | |

| До 16 | 12 |

| 16-18 | 17,5 |

| Максимальная длительность рабочего дня, если не обучается | |

| 15-16 | 5 |

| 16-18 | 7 |

| Максимальная длительность рабочего дня, если обучается | |

| 14-16 | 2,5 |

| 16-18 | 4 |

Из приведенной выше таблицы можно получить всю необходимую информацию о времени, которое может отработать подросток за день или за рабочую неделю.

Знание основ трудового законодательства поможет при необходимости защитить права несовершеннолетних граждан.

Условия труда

Подростки не могут быть привлечены к работе, которая прямо запрещена к осуществлению действующим трудовым законодательством лицам, не достигшим совершеннолетия.

Помимо этого, дети не могут осуществлять деятельность:

- по совместительству;

- вахтовым методом;

- по трудовому договору, предусматривающему полную материальную ответственность;

- в организациях, связанных с верой и религией.

Несовершеннолетние также не могут работать сверхурочно, в ночное время суток, а также в праздничные и выходные дни.

Каким работам можно привлекать?

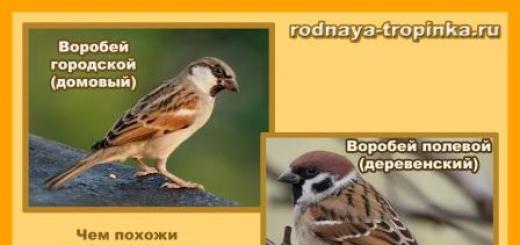

Подростки, начиная с 15 лет, могут исполнять любую работу, кроме той, которая запрещена.

С 14 до 15 лет ребенка можно привлечь к легкому труду, а до 14 лет – только для работы в цирках, театрах и прочих заведениях массовой культуры.

Какая работа запрещена?

Несовершеннолетние не должны осуществлять трудовую деятельность, связанную с вредными и опасными условиями.

Более того, по закону нельзя привлечь подростка к работе, связанной с подъемом тяжестей, вес которых превышает предельно допустимые показатели.

При оплате труда несовершеннолетних возникает множество вопросов как у самих работодателей, так и у законных представителей несовершеннолетних.

Рассмотрим более подробно все аспекты заработной платы такой категории граждан.

От чего зависит размер?

Заработная плата несовершеннолетним работникам будет зависеть от формы оплаты труда, которая была принята в организации, но с учетом сокращенной нормы времени.

Если на предприятии принята сдельная форма, зарплата несовершеннолетнему будет рассчитываться из расчета обычных сдельных расценок, но с учетом сокращенного рабочего дня.

Минимальная и максимальная заработная плата

Максимальный размер зарплаты для несовершеннолетних действующим трудовым законодательством никак не ограничен.

Статья 133 Трудового кодекса регламентирует, что зарплата не должна быть меньше МРОТ, если сотрудник полностью отработал норму и выполнил трудовые обязанности.

Таким образом, работодатели обязаны платить подростку зарплату не менее установленного размера, если норма рабочего времени, которая предусмотрена для его возраста, была полностью отработана за отчетный период.

Порядок начисления и выдачи

Как начисляется зарплата несовершеннолетним?

Порядок начисления и выдачи заработной платы одинаков для всех категорий работников, осуществляющих трудовую деятельность в определенной организации.

Необходимые положения должны быть закреплены в соответствующих локальных актах предприятия.

На несовершеннолетних работников распространяются те же требования трудового законодательства, что и на взрослых сотрудников: зарплата должна выплачиваться 2 раза в месяц.

Особенности оплаты в летний период

Организации могут принимать несовершеннолетних на работу в летний период. При этом необходимо учитывать условия труда и возрастные ограничения.

На период летних каникул имеет смысл оформить , в котором будут отражены основные условия труда и порядок оплаты.

В остальном особенности трудоустройства и работы несовершеннолетних в летнее время ничем не отличаются от таковых в другое время.

Налогообложение

Заработная плата несовершеннолетних сотрудников облагается стандартным в 13 %.

Примеры расчета

Пример № 1:

В организации принята повременная система. В рабочей неделе 40 часов. Сколько денег получит 17-летний подросток, если его рабочая неделя состоит из 35 часов?

Решение:

Обычный сотрудник получает оклад, исходя из тарифной ставки за час работы, умноженной на количество часов, которые были отработаны.

Таким образом, для расчета заработной платы подростку следует умножить тарифную ставку не на 40 часов, как обычно, а на 35. Полученное значение и будет заработной платой за отработанную неделю.

Пример № 2:

Сергееву А.С. 17 лет. Недавно он окончил общеобразовательное учреждение и устроился к индивидуальному предпринимателю в цех ремонта деталей кузова. ИП установил сдельную форму оплаты труда и определил норму выработки, которая составляет 20 элементов кузова в день. Продолжительность дня составляет 8 часов, в неделе 5 рабочих дней. Сдельная расценка за один окрашенный элемент – 40 рублей. Как определить норму выработки на Сергеева и как рассчитать его заработок?

Решение:

Согласно трудовому законодательству, подростки от 16 до 18 лет, не совмещающие работу и учебу, могут трудиться не более 7 часов в день.

Таким образом, норма выработки Сергеева составит: 20 / 8 * 7 = 17,5 элементов кузова в день.

Фонд заработной платы и его состав. Фондом заработной платы называется общая сумма денежных средств, начисленная предприятием рабочим и служащим за определенный период.

Фонд оплаты труда включает сумму средств, начисленную как за выполненную работу, так и за неотработанное время, если это предусмотрено законодательством.

Виды фондов заработной платы. Существуют следующие фонды заработной платы производственных рабочих:

1.Фонд часовой заработной платы;

2. Фонд дневной заработной платы;

3. Фонд месячной заработной платы.

Фонд часовой заработной платы - он включает оплату труда за человеко-часы фактической работы, в нем нет выплат за неотработанной время.

В него включаются:

1. Заработная плата, начисленная по сдельным расценкам, тарифным ставкам и окладам за отработанное время.

2. Компенсационные выплаты, связанные с режимами работы и условиями труда.

3. Доплаты за работу в ночное время.

4. Стимулирующие доплаты к тарифным ставкам и окладам.

Фонд дневной заработной платы - он начисляется за отработанные человеко-дни и за неотработанные в течение дня, но оплаченные часы.

В него включается:

1. Часовой фонд заработной платы.

2. Оплата внутрисменных простоев не по вине работника.

3. Оплата льготных часов подростков.

4. Оплата часов выполнения государственных и общественных обязанностей.

5. Оплата сверхурочных.

Месячный фонд заработной платы - включает дневной фонд заработной платы и выплаты за неотработанное время в течение месяца.

В него включается:

1. Дневной фонд заработной платы.

2. Оплата дней, не отработанных в связи с выполнением государственных и общественных обязанностей.

3. Оплата целодневных простоев.

4. Оплата очередных и учебных отпусков.

5. Вознаграждения за выслугу лет.

6. Денежная компенсация за неиспользованный отпуск.

7. Прочие виды единовременные поощрительных выплат (разовые премии).

8. Выплаты на питание, жилье и топливо.

Между показателями, характеризующими средний уровень оплаты труда, имеется следующая взаимосвязь:

где Тдн - средняя фактическая продолжительность рабочего дня; Кдн - коэффициент увеличения ДФЗП за счет доплат за неотработанное, но оплаченное время в течение рабочего дня; fч - средняя часовая заработная плата.

где Тмес - средняя фактическая продолжительность рабочего месяца; Кмес - коэффициент увеличения МФЗП за счет доплат за неотработанное, но оплаченное время в течение месяца; fдн - средняя дневная заработная плата.

Дифференциация заработной платы. Важной задачей статистики оплаты труда является анализ дифференциации заработной платы.

Он осуществляется с помощью децильного коэффициента дифференциации заработной платы.

где D9 - показывает 10% работников, имеющих заработную плату выше полученного значения; D1 - показывает 10% работников, имеющих заработную плату ниже полученного значения.

Анализ динамики заработной платы проводится с помощью индексного метода. Для работников отдельных категорий рассчитываются индивидуальные индексы заработной платы, а для совокупности работников различных профессий, отраслей – общие индексы.

Наиболее часто используются индексы заработной платы переменного, постоянного состава и структурных сдвигов.

Расчет коэффициента опережения роста производительности труда по сравнению с ростом средней заработной платы.

![]()

Этот коэффициент показывает, насколько процентов темп роста производительности труда превышает темп роста заработной платы.

Для эффективной деятельности руководство фирмы должно осуществлять соответствующие действия, побуждающие работников к заинтересованности в своем . Мотивация труда — одна из важнейших функций управления кадрами.

Мотивация труда — совокупность побудительных сил роста производительной силы труда.

К этим побудительным силам относятся не только материальные выгоды, но и моральные, выражающиеся в удовлетворенности трудом, в престижности труда, в выполнении внутренних человеческих установок, моральных потребностей.

Основными формами стимулирования труда работников на предприятии являются:- материальные поощрения , в числе которых заработная плата, премии, дополнительная заработная плата, скидки за услуги, предоставление дополнительных прав, льготы и т. п.;

- материальное наказание снижением, лишением премий, понижением размера заработной платы, штрафами, частичным, полным или повышенным размером возмещения ущерба, нанесенного предприятию, и т. д.;

- моральное поощрение работников путем выражения благодарности, награждения знаками отличия, выдвижения на новые, престижные должности на работе, в том числе в неформальных группах вне работы (кружках, творческих, общественных объединениях), предоставление дополнительных прав (свободный режим работы), привлечение к управлению предприятием и т. п.;

- моральное наказание за упущения и недостатки в работе путем вынесения замечания, выговора, лишения льгот и преимуществ, снятие с престижных должностей, лишение почетных званий и крайняя мера — увольнение с работы.

Заработная плата является основным источником стимулирования и дохода работающих на предприятии. Поэтому ее размеры регулируются государством и руководителями предприятий.

Заработная плата — это часть общественного продукта, которая в денежной форме выдается работнику в соответствии с количеством и качеством затраченного .

Основная заработная плата — вознаграждение за выполненную работу в соответствии с установленными нормами труда (тарифные ставки, оклады, сдельные расценки).

Дополнительная заработная плата — вознаграждения за труд сверх установленной нормы, за трудовые успехи и за особые условия труда ( , компенсационные выплаты).

Организация оплаты труда

Под организацией оплаты труда понимается совокупность мероприятий, направленных на вознаграждение за труд в зависимости от его количества и качества. При организации труда следует учитывать следующие мероприятия, связанные с нормированием труда , тарифным нормированием заработной платы разработкой форм и систем оплаты труда премированием работников. Нормирование труда основывается на установлении определенных пропорций в затратах труда, необходимых для изготовления единицы продукции или на выполнение заданного объема работы в определенных организационно-технических условиях. Главная задача нормирования труда — разработка и применение прогрессивных норм и нормативов.

Основные элементы тарифного нормирования заработной платы: тарифные ставки, тарифные сетки, тарифно-квалификационный справочник.

Тарифная ставка — выраженный в денежной форме абсолютный размер оплаты труда за единицу рабочего времени (бывают часовые, дневные, месячные).

Тарифная сетка — шкала, состоящая из тарифных разрядов и тарифных коэффициентов, которые позволяют определить заработную плату любому работнику. В разных отраслях промышленности действуют различные шкалы.

Тарифно-квалификационный справочник — нормативный документ, в соответствии с которым каждому тарифному разряду предъявляются определенные квалификационные требования, т. е. перечисляются все основные виды работ и профессий и необходимые знания для их выполнения.

Элементы заработной платы

В настоящее время основными элементами оплаты труда являются схемы должностных окладов и виды заработной платы. Минимальный размер оплаты труда (формулировка Министерства труда РФ) является социальной нормой и представляет собой низшую границу стоимости неквалифицированной рабочей силы, в расчете на 1 месяц.

Заработная плата ИТР и служащих определяется по штатному расписанию , т. е. на основе схемы должностных окладов и числа работников каждой группы.

Фонд заработной платы учеников определяется из численности и пособия , которое они получают. Отдельно рассчитывается заработная плата рабочих, сдельщиков и повременщиков. Заработная плата рабочих определяется на основании технического нормирования , т. е. на основании разработки норм затрат рабочего времени на единицу продукции. Нормы затрат труда включают нормы времени, нормы выработки, нормы обслуживания. Норма выработки — задание рабочему-сдельщику в производстве продукции требуемого качества в единицу времени в определенных условиях. Норма времени — отрезок рабочего времени (часы, дни), в течение которого рабочий должен произвести определенное количество продукции. Норма обслуживания определяет количество механизмов, которое должен обслуживать данный рабочий (или несколько) в течение смены.

В современных условиях трудовые отношения на фирмах строятся на основе трудовых договоров.

Трудовые договора бывают в форме:- Трудового соглашения — правовой акт, регулирующий социально-трудовые отношения между работниками и работодателями; заключается на уровне Российской Федерации, субъекта РФ, территории, отрасли и профессии. Трудовое соглашение устанавливается между исполнителем и заказчиком, работником и работодателем.

- Коллективного договора — правовой акт, регулирующий социально-трудовые отношения между работниками организации и работодателем; предусматривает права и обязанности сторон в области социально-трудовых отношений на уровне предприятия.

Реальная заработная плата — кол-во товаров и услуг, которое можно приобрести на номинальную зарплату.

Реальная заработная плата = (номинальная заработная плата) / ()

Изучение динамики заработной платы проходит с использованием индексов.Индивидуальный индекс заработной платы можно определить по формуле:

Заработная плата может выплачиваться как за проработанное, так и неотработанное время.

Для определения размера оплаты труда с учетом его сложности и условий труда различных категорий работников большое значение имеет тарифная система.

Тарифная система — это совокупность норм, включающая тарифно-квалификационные справочники, тарифные ставки, должностные оклады.

Тарифно-квалификационный справочник содержит подробные характеристики основных видов работ с указанием требований, предъявляемых к квалификации исполнителя.

Тарифная ставка — это размер оплаты за труд определенной сложности, произведенный в единицу времени.

Различают две основные системы оплаты труда: сдельную и повременную.

Сдельная форма оплаты труда

Сдельная система оплаты труда производится по сдельным расценкам в соответствии с количеством произведенной продукции (работ, услуг). Она подразделяется на:

1. Прямую сдельную (заработок работнику устанавливается по заранее установленной расценке за каждый вид услуг или произведенной продукции);

Пример: часовая ставка рабочего 30 руб. Норма времени на изготовление единицы продукции 2 часа. Расценка за единицу продукции 60 руб. (30 * 2). Рабочий изготовил 50 деталей.

- Расчет: 60 руб. * 50 деталей = 3000 руб.;

2. Сдельно-прогрессивную (выработка работника в пределах нормы оплачивается по установленным расценкам, сверх нормы оплата производится по повышенным сдельным расценкам).

Пример: расценка за единицу продукции при норме 100 единиц 40 руб. Свыше 100 единиц расценка увеличивается на 10%. Фактически рабочий изготовил 120 единиц.

- Расчет: 40 * 100 + (40 * 110% * 20) = 4880 руб.;

3. Сдельно-премиальную (заработная плата складывается из заработка по основным расценкам и премии за выполнение условий и установленных показателей премирования).

Пример: расценка за единицу продукции 50 руб. По положению о премировании предприятия, в случае отсутствия брака выплачивается премия в размере 10% заработка. Фактически рабочий изготовил 80 единиц.

- Расчет: 50 * 80 + (4000 * 10%) = 4400 руб.;

4. Косвенно-сдельную (заработок зависит от результатов труда работников).

Пример: оплата труда работнику установлена 15% от заработной платы, начисленной бригаде. Заработок бригады составил

15000 руб.

- Расчет: 15000 * 15% = 2250 руб.;

5. Аккордную (размер оплаты устанавливается за весь комплекс работ).

Повременная форма оплаты труда

Повременной называется такая форма оплаты труда, при которой заработная плата работникам начисляется по установленной тарифной сетке или окладу за фактически отработанное время .

При повременной оплате труда заработок рабочего времени определяется умножением часовой или дневной тарифной ставки на количество отработанных часов или дней.

Повременно-премиальная система оплаты труда имеет две формы:

1. Простую повременную (часовая тарифная ставка умножается на количество отработанных часов).

Пример: оклад работника 2000 руб. В декабре из 22 рабочих дней он отработал 20 дней.

- Расчет: 2000: 22 * 20 = 1818,18 руб.;

2. Повременно-премиальную (устанавливается процентная надбавка к месячной или квартальной заработной плате).

Пример: оклад работника 2000 руб. Условиями коллективного договора предусмотрена выплата ежемесячной премии в размере 25% от заработной платы.

- Расчет: 2000 + (2000 * 25%) = 2500 руб.

Оплата труда руководителей, специалистов и служащих производится на основе должностных окладов, установленных администрацией организации в соответствии с должностью и квалификацией работника.

В дополнение к системам оплаты труда может устанавливаться вознаграждение работникам организаций по итогам готовой работы. Размер вознаграждения определяется с учетом результатов труда работника и продолжительности его непрерывного стажа работы в организации.

Администрация предприятия может осуществлять доплаты в связи с отклонениями от нормальных условий работы в соответствии с действующим законодательством.

Ночным считается время с 22 часов до 6 часов утра. Оно фиксируется в табеле каждый час ночной работы, оплачивается в повышенном размере.

К работе в ночное время не допускаются: подростки до 18 лет, беременные женщины, женщины, имеющие детей в возрасте до трех лет, инвалиды.

Оплата за работу в ночное время производится в размере 20% тарифной ставки рабочего повременщика и сдельщика, а при многосменном режиме работы — в размере 40%.

Сверхурочными считаются работы сверх установленной продолжительности рабочего дня. Работа в сверхурочное время оформляется нарядами или таблицами. Сверхурочные работы не должны превышать четырех часов в течение двух дней подряд или 120 часов в год.

Работа в сверхурочное время оплачивается за первые два часа не менее чем в полуторном размере, а за последующие часы — не менее чем в двойном размере. Компенсация сверхурочных работ отгулом не разрешается.

В праздничные дни допускаются работы, приостановка которых невозможна по производственно-техническим условиям.

При совпадении выходного и праздничного дней выходной день переносится на следующий после праздничного рабочий день. По желанию работника, работающего в праздничный день, ему может быть предоставлен другой день отдыха.

Работа в праздничный день оплачивается не менее чем в двойном размере:

- сдельщикам — не менее чем по двойным сдельным расценкам;

- работникам, труд которых оплачивается по часовым или дневным ставкам — не менее двойной часовой или дневной ставки;

- работникам, получающим месячный оклад, — не менее одинарной часовой или дневной ставки сверх оклада.

Размер доплат за совмещение профессий в одной и той же организации или выполнение обязанностей временно отсутствующего работника устанавливается администрацией организации.

При выполнении работ различной квалификации труд рабочих-повременщиков, а также служащих оплачивается по работе более высокой квалификации. Труд рабочих-сдельщиков — по расценкам выполняемой работы.

При переводе работника на нижеоплачиваемую работу за ним сохраняется его прежний средний заработок в течение двух недель со дня перевода.

В тех случаях, когда в результате перевода работника уменьшается заработок по независящим от него причинам, производится доплата до прежнего среднего размера зарплаты в течение двух месяцев со дня перемещения.

Время простоя оформляется листком о простое, где указывается: время простоя, причины и виновники.

Простой по вине работника не оплачивается, а не по вине работника — в размере 2/3 тарифной ставки установленного работнику разряда.

Простои могут быть использованными, т. е. рабочие на это время получают новое задание или назначаются на другую работу. Оформляется работа выпиской нарядов и в листке о простое указывается номер наряда и отработанное время.

Различают брак: исправимый и неисправимый, а также брак по вине работника и по вине организации.

Брак не по вине работника оплачивается в размере 2/3 тарифной ставки повременщика соответствующего разряда за время, которое должно быть затрачено на эту работу по норме.

Брак оформляется актом. Если рабочий допустил брак и сам его исправил, то акт не составляется. При исправлении брака другим рабочим выписывается наряд на сдельную работу с пометкой об исправлении брака.

Заработная плата за неотработанное время

К оплате за неотработанное время относятся: оплата ежегодных отпусков, основного и дополнительных, оплата учебных отпусков, выплата компенсации за отпуск при увольнении, выплата выходного пособия при увольнении, оплата простоев не по вине работника, оплата за время вынужденного прогула, оплата льготных часов кормящих матерей.

Порядок предоставления и оплаты ежегодных и дополнительных отпусков

Ежегодный оплачиваемый отпуск предоставляется работникам продолжительностью не менее 24 рабочих дней в расчете на шестидневную рабочую неделю или не менее 28 календарных дней. В первый год работы сотрудника на предприятии ему могут предоставить отпуск не ранее, чем через 6 месяцев после начала работы.

Временные и сезонные работники имеют право на оплачиваемый отпуск на общих основаниях. Но если временные работники по трудовому договору отработали до 4 месяцев, а сезонные работники — до 6 месяцев, то они не имеют право на отпуск. Надомным работникам отпуск предоставляется на общих основаниях.

Работникам, совершившим прогул без уважительной причины, оплачиваемый отпуск уменьшается на число дней прогула.

Некоторые категории работников пользуются правом на удлиненный отпуск. К таким категориям относятся: работники моложе

18 лет, работники учебных заведений, детских учреждений, научно-исследовательских учреждений, другие категории работников, продолжительность отпуска которых устанавливается в соответствии с законодательными актами.

Дополнительный ежегодный отпуск предоставляется: работникам с ненормированным рабочим днем, работникам Крайнего Севера и приравненных к ним местностей, работникам, занятым на работах с вредными условиями труда.

Если работник заболел в период нахождения в очередном отпуске, то на дни болезни отпуск продлевается.

Если работник заболел в период нахождения в дополнительном отпуске, то отпуск не продлевается и на другой срок не переносится.

При наступлении срока отпуска по беременности и родам в период очередного отпуска последний прерывается и предоставляется в любое другое время по желанию работницы.

Если работник увольняется до окончания того рабочего года, в счет которого он уже получил отпуск, то с него удерживается сумма за неотработанные дни отпуска.

Удержания за нетрудоспособные дни отпуска не производятся в случаях: если при увольнении работнику не причитается выплат, призыва работника на военную службу, сокращения штата организации, а также в случае ликвидации, ухода на пенсию, направления на учебу, неявки на работу более четырех месяцев подряд вследствие временной нетрудоспособности, несоответствия работника занимаемой должности.

Пример : расчет за время очередного отпуска, когда все месяцы расчетного периода отработаны полностью.

Работник уходит в отпуск в мае месяце. Расчет за отпуск производится из расчета трех предшествующих месяцев: февраль, март, апрель.

- Заработная плата за месяц — 1800 руб.

- Среднее количество дней в месяце — 29,6.

- Среднедневной заработок равен:

- (1800 + 1800 + 1800) : 3: 29,6 = 60,8 руб.

- Сумма отпускных составит:

- 60,8 * 28 = 1702,4 руб.

Фактически начисленные суммы очередных и дополнительных отпусков, компенсаций за использованные отпуска включаются в издержки производства и обращения.

Организации для начисления отпусков могут создавать резерв, который учитывается на счете 96 "Резерв предстоящих расходов". При формировании резерва делается проводка: дебет счета 20 "Основное производство" и кредит счета 96 "Резерв предстоящих расходов". При фактическом уходе работников в отпуск: дебет счета 96 и кредит счета 70 "Расчеты по оплате труда". Процент отчислений в резерв определяется как отношение суммы, необходимой на оплату отпусков в предстоящем году, к общему фонду заработной платы на предстоящий год.

Пример : годовой фонд заработной платы организации — 90000000 руб., сумма на оплату отпускных — 6300000 руб., процент ежемесячных отчислений в резерв на отпуска — 6300000: 90000000 * 100% = 7%.

Ежемесячные отчисления в резерв на оплату труда рассчитываются по формуле: 3П + ФСС + ПФ + ФОМС: 100% * Пр,

- где ЗП — фактическая заработная плата, начисленная за отчетный период;

- ФСС — отчисления в Фонд социального страхования РФ;

- ПФ — отчисления в Пенсионный фонд РФ;

- ФОМС — отчисления в Фонд обязательного медицинского страхования РФ;

- Пр — процент ежемесячных отчислений.

Расчет пособия по временной нетрудоспособности

Основанием для выплаты пособия служит листок нетрудоспособности, выданный лечебным учреждением. Пособие по временной нетрудоспособности выдается с первого дня уплаты трудоспособности. При бытовой травме пособие выдается с шестого дня нетрудоспособности. Если травмы стали результатом стихийного бедствия, пособие выдается за весь период нетрудоспособности.

Пособие по временной нетрудоспособности вследствие трудового увечья и профессионального заболевания выплачивается в размере полного заработка, а в остальных случаях — в зависимости от продолжительности непрерывного трудового стажа, считая несовершеннолетних детей-иждивенцев. Так, при стаже менее 5 лет — 45% от фактической зарплаты, от 5 до 8 лет — 65% и свыше 8 лет — 85%.

Расчет размера выплачиваемого пособия по временной нетрудоспособности производится на основе среднего заработка. Для расчета среднего заработка нужно сложить суммы, которые были начислены сотруднику за предыдущие 12 месяцев, и разделить результат на число дней, отработанных за этот период. Этот порядок установлен статьей 139 Трудового кодекса РФ.

Если в расчетном периоде сотрудник не получал зарплату или вообще на работал, тогда средний заработок рассчитывают исходя из выплат за предыдущий период, равный расчетному. Если сотрудник еще не отработал на предприятии 12 месяцев, в расчет нужно брать лишь те месяцы, когда он уже трудился.

Пособие женщинам , вставшим на учет в медицинских учреждениях в ранние сроки беременности.

Для выплаты пособия женщинам выдается справка из женской консультации о постановке на учет. Выплачивается пособие одновременно с пособием по беременности и родам. При ликвидации организации единовременное пособие выплачивается за счет средств Фонда социального страхования РФ в размере месячной минимальной заработной платы. Выплата пособия производится за счет средств социального страхования.

Оплата труда — это система отношений, связанных с обеспечением установления и осуществления работодателем выплат работникам за их труд в соответствии с законами, иными нормативными правовыми актами, коллективными договорами, соглашениями, локальными нормативными документами и трудовыми договорами.

Заработная плата — это вознаграждение за труд в зависимости от квалификации работника, сложности, количества, качества и условий выполняемой работы, а также выплаты компенсационного и стимулирующего характера.

Различают заработную плату основную и дополнительную.

7.1. Основная заработная плата и порядок расчета ее составляющих

Основная заработная плата — это заработная плата, начисленная за фактически отработанное время. Составляющими основной заработной платы являются: заработная плата, начисленная работникам по тарифным ставкам, сдельным расценкам и должностным окладам; премии и вознаграждения, носящие систематический характер; выплата разницы в окладах при временном замещении; оплата сверхурочной работы; оплата работы в ночное время; оплата работы в выходные и праздничные дни и другие доплаты и надбавки.

Заработная плата рабочего-повременщика определяется путем умножения часовой или дневной тарифной ставки на число фактически отработанных часов или дней.

При повременно-премиальной форме оплаты труда помимо заработной платы за отработанное время работнику выплачивается премия, которая устанавливается в процентах к заработку, начисленному за фактически отработанное время.

Заработная плата работников, которым согласно штатному расписанию установлен должностной оклад, определяется исходя из среднедневной заработной платы за расчетный месяц и числа фактически отработанных рабочих дней в месяце.

Заработная плата сдельщиков определяется путем умножения сдельной расценки на количество фактически произведенной продукции (выполненных работ, оказанных услуг).

При сдельно-премиальной системе оплаты труда рабочим дополнительно к заработной плате начисляется премия за перевыполнение установленных норм выработки, качество работы, срочность выполнения работы и др.

При сдельно-прогрессивной системе оплаты труда сдельные твердые расценки увеличиваются дифференцированно в зависимости от степени перевыполнения установленных норм выработки.

Сверхурочная работа оплачивается за первые два часа работы — не менее чем в полуторном размере, за последующие часы — не менее чем в двойном размере.

Работа в ночное время оплачивается в повышенном размере. Конкретные размеры повышения оплаты труда за работу в ночное время устанавливаются

Работа в выходной и нерабочий праздничный день оплачивается не менее чем в двойном размере.

Задание 7.1.1

В соответствии с трудовым договором для работника склада организации Ветрова С.П. установлена простая повременная форма оплаты труда. Ветров С.П. согласно табелю фактически отработал за март 2010 г. 176 ч. Тарифная ставка составляет 100 руб. за 1 час.

Определим сумму заработной платы, которая должна быть начислена Ветрову С.П. за март 2008 г.

176 ч. х 100 руб. = 17 600 руб.

Задание 7.1.2

В соответствии с трудовым договором для слесаря-ремонтника механического цеха организации Власова В.А. установлена повременно-премиальная форма оплаты труда. Размер ежемесячной премии составляет 18 % от фактически начисленной заработной платы. Власов В.А. согласно табелю фактически отработал за апрель 2008 г. 176 ч. Тарифная ставка составляет 110 руб. за 1 час.

Определим сумму заработной платы, которая должна быть начислена Власову В.А. за апрель 2010 г.

Заработная плата за фактически отработанное время:

176 ч. х 110 руб. = 19 360 руб.

Премия за месяц:

19 360 руб. х 18 % = 3 484,8 руб.

Общая сумма заработной платы за месяц:

19 360 руб. + 3 484,8 руб. = 22 844,8 руб.

Задание 7.1.3

В соответствии со штатным расписанием начальнику планового отдела Соколову А.И. установлен должностной оклад 26 000 руб. В сентябре 2010 г. 26 рабочих дней. Фактически отработано Соколовым А.И. 22 рабочих дня.

Определим сумму заработной платы, которая должна быть начислена Соколову А.И. за сентябрь 2008 г.:

Среднедневная заработная плата в сентябре:

26 000 руб. : 26 дн. = 1000 руб.

Сумма заработной платы за месяц:

1 000 руб. х 22 дн. = 22 000 руб.

Задание 7.1.4

В соответствии с трудовым договором для токаря механического цеха организации Кротова М.П. установлена прямая сдельная система оплаты труда. В сентябре 2010 г. Кротов М.П. изготовил 600 ед. продукции. Сдельная расценка за единицу продукции — 34 руб.

Определим сумму заработной платы, которая должна быть начислена Кротову М.П. за сентябрь 2010 г.:

600 ед. х 34 руб. / ед. = 20 400 руб.

Задание 7.1.5

В соответствии с трудовым договором для сборщицы сборочного цеха организации Медведевой В.А. установлена сдельно-премиальная система оплаты труда. В сентябре 2010 г. Медведева В.А. изготовила 600 ед. продукции. Положением о премировании предусмотрена 15-процентная премия за выполнение нормы. В сентябре 2010 г. норма выработки составляла 600 ед. Сдельная расценка за единицу продукции – 26 руб.

Определим сумму заработной платы, которая должна быть начислена Медведевой В.А. за сентябрь 2010 г.:

Заработная плата за фактически изготовленную продукцию:

600 ед. х 26 руб. / ед. = 15 600 руб.

Премия за месяц:

15 600 руб. х 15 % = 2 340 руб.

Общий заработок за сентябрь 2008 г.:

15 600 руб.+ 2 340 руб. = 17 940 руб.

Задание 7.1.6

В соответствии с трудовым договором для токаря механического цеха организации Зайцева С.В. установлена сдельно-прогрессивная система оплаты труда. В сентябре 2010 г. Зайцев С.В. изготовил 600 ед. продукции. Сдельная расценка за единицу продукции: до 300 ед. — 33 руб., от 301 до 400 ед. — 35 руб., от 401 до 500 ед. — 37 руб., от 501 и выше — 40 руб.

Определим сумму заработной платы, которая должна быть начислена Зайцеву С.В. за сентябрь 2010 г.

300 ед. х 33 руб, + 100 ед. х 35 руб. + 100 ед. х 37 руб. + 100 ед. х 40 руб. = 9 900 руб. + 3 500 руб. + 3700 руб. + 4 000 руб. = 21 100 руб.

Задание 7.1.7

График работы слесаря-сантехника 4 разряда службы сантехнического оборудования Павлова К.Р. – пятидневная рабочая неделя с двумя выходными днями. Тарифная ставка в месяц составляет 16 000 руб. При месячной норме рабочего времени в марте 2010 г. 176 ч. в один из дней в связи с производственной необходимостью фактически было отработано 12 час. Всего за месяц отработано 180 ч.

Определим сумму заработной платы, которая должна быть начислена Павлову К.Р. за март 2010 г.:

- тарифная ставка – 16 000 руб.;

- доплата за сверхурочную работу:

- за первые два часа сверхурочной работы:

16 000 руб. : 176 ч. х 2 ч. х 1,5 = 327 руб. 72 коп.

- за вторые два часа сверхурочной работы:

16 000 руб. : 176 ч. х 2 ч. х 2 = 363 руб. 63 коп.

Всего заработная плата за март — 16 000 руб. + 327 руб. 72 коп. + 363 руб. 63 коп. = 16 691 руб. 35 коп.

Задание 7.1.8

Организация в соответствии с условиями коллективного договора про изводит доплату работникам за работу в ночное время. Коллективным договором установлена 20 %-ная доплата за работу в ночную смену, которая продолжается с 24 ч. до 8 ч., т. е. в течение одной смены ночными часами работы являются 6 часов. Должностной оклад работника — 16 000 руб. в месяц. В соответствии с табелем учета рабочего времени данный работник отработал в сентябре 2010 г. 8 ночных смен. Количество рабочих часов за сентябрь 2010 г. – 168 ч.

Определим сумму заработной платы, которая должна быть начислена работнику за сентябрь 2010 г.

Заработная плата за фактически отработанное время — 16 000 руб.

Сумма доплаты за работу в ночное время:

16 000 руб.: 168 ч х 20 % х 6 ч х 8 дн. = 914 руб. 29 коп.

Всего заработная плата за сентябрь:

16 000 руб. + 914 руб. 29 коп. = 16 914 руб. 29 коп.

Задание 7.1.9

Работник бухгалтерии Славина А.Н. на основании приказа руководителя организации в связи с производственной необходимостью отработала праздничный день 8 марта. При норме рабочего времени 22 дня в марте, день 8 марта отработан сверх нормы. Согласно штатного расписания бухгалтеру Славиной А.Н. установлен месячный оклад в размере 18 000 руб.

Определим сумму заработной платы, которая должна быть начислена бухгалтеру Славиной А.Н. за март 2010 г.:

- месячный оклад – !8 000 руб.;

- доплата за работу в праздничный день 18 000 руб. : 22 дня х 1 день х 2 = 1 636 руб. 36 коп..

Всего заработная плата за март — 18 000 руб. + 1 636 руб. 36 коп. = 19 636 руб. 36 коп.

7.2. Дополнительная заработная плата и порядок расчета ее составляющих

Дополнительная заработная плата — это заработная плата, начисленная за неотработанное время, подлежащее оплате в соответствии с действующим законодательством.

Составляющими дополнительной заработной платы являются:

- заработная плата за ежегодный основной и дополнительный оплачиваемый отпуск;

- выплата денежной компенсации за неиспользованный отпуск при увольнении работника;

- выплата выходного пособия к дополнительной компенсации при увольнении работника, а также выплаты в размере среднего заработка на период его трудоустройства;

- оплата времени простоев не по вине работника;

- оплата льготных часов при укороченном рабочем дне для подростков;

- другие случаи полного или частичного сохранения средней заработной платы (время командировок, медосмотров, переводов на другую работу) .

Определение размера составляющих дополнительной заработной платы основано на расчете средней заработной платы (среднего заработка).

Средний заработок работника определяется путем умножения среднего дневного заработка на количество дней (календарных, рабочих) в периоде, подлежащем оплате.

Средний дневной заработок, кроме случаев определения среднего заработка для оплаты отпусков и выплаты компенсаций за неиспользованные отпуска, исчисляется путем деления суммы заработной платы, фактически начисленной за отработанные дни в расчетном периоде, включая учитываемые премии и вознаграждения, на количество фактически отработанных в этот период дней.

Средний дневной заработок для оплаты отпусков, предоставляемых в календарных днях, и выплаты компенсаций за неиспользованные отпуска исчисляется путем деления суммы заработной платы, фактически начисленной за расчетный период (12 календарных месяцев, предшествующих месяцу ухода работника в отпуск) на 12 и на 29,4.

В случае, когда один или несколько месяцев расчетного периода отработаны не полностью, средний дневной заработок исчисляется путем деления суммы фактически начисленной заработной платы за расчетный период на сумму, состоящую из среднемесячного числа календарных дней (29,4), умноженного на количество полностью отработанных месяцев, и количества календарных дней в не полностью отработанных месяцах. Количество календарных дней в не полностью отработанных месяцах рассчитывается путем умножения среднемесячного числа календарных дней (29,4) на частное от деления количества календарных дней, приходящихся на время, отработанное в не полностью отработанном месяце, на количество календарных дней этого месяца.

При определении среднего заработка премии и вознаграждения, фактически начисленные за расчетный период, учитываются в следующем порядке:

- ежемесячные премии и вознаграждения – не более одной выплаты за одни и те же показатели за каждый месяц расчетного периода;

- премии и вознаграждения за период работы, превышающий один месяц, – не более одной выплаты за одни и те же показатели в размере месячной части за каждый месяц расчетного периода;

Задание 7.2.1

Сотрудник организации Селезнева О.Л. находилась в производственной командировке с 14 по 20 апреля 2010 г. (5 рабочих дней). В течение расчетного периода оклад сотрудницы составлял 10 000 руб. В течение расчетного периода сотрудница ежемесячно получала оклад и две надбавки: одна – за совмещение должностей в размере 20 процентов от заработка, другая – персональная за мастерство в сумме 7000 руб. В соответствии с положением о премировании Селезневой О.Л. были начислены и выплачены 2 квартальных премии: в июле за II квартал 2009 г. в размере 25 % от оклада; в октябре за III квартал 2009 г. в размере 15 % от оклада.

Определим сумму заработной платы, которая должна быть начислена Селезневой О.Л. за время нахождения в командировке.

С этой целью рассчитаем сначала средний дневной заработок в расчетном периоде. В расчетный период для определения среднего заработка, сохраняемого на время командировки, войдут апрель 2009 г. — март 2010 г.

Сумма выплат, начисленных, в расчетном периоде:

(10 000 руб. + 10 000 руб. х 20 % + 7000 руб.) х 12 мес. + 10 000 руб. х 25 % + 10 000 руб. х 15 % = 232 000 руб.

Поскольку расчетный период отработан полностью – 249 рабочих дней, средний дневной заработок в расчетном периоде составит:

232 000 руб. : 249 раб. дн. = 931 руб. 73 коп.

Сумма оплаты времени нахождения работника в командировке составит

931 руб. 73 коп. х 5 раб. дн. = 4 658 руб. 65 коп.

Задание 7.2.2

Работнику организации Павлову И.П. предоставлен очередной оплачиваемый отпуск продолжительностью 14 календарных дней с 14.01.10 г. по 27.01.10 г. включительно. Оклад работника составляет 20 000 руб., других выплат в пользу работника не производилось. Расчетный период с 01.01.09 г. по 31.12.09 г. отработан Павловым И.П. не полностью: в мае 2009 г. Павлов И.П. болел с 07.05.09 г. по 20.05.09 г., в связи с чем за май ему была начислена заработная плата в сумме 5000 руб.

Поскольку расчетный период отработан Павловым И.П. не полностью, количество календарных дней в неполном календарном месяце рассчитывается путем деления среднемесячного числа календарных дней (29,4) на количество календарных дней этого месяца и умножения на количество календарных дней, приходящихся на время, отработанное в данном месяце.

Средний дневной заработок работника составит:

(20 000 руб. х 11 мес. + 5000 руб.) : (29,4 дн. х 11 мес. + 29,4 дн. : 31 дн. x 16 дн.) . = 664,55 руб.,

где 31 дн. – количество календарных дней в мае 2009 г.;

16 дн. – количество календарных дней, приходящихся на время, отработанное в мае 2007 г.

Следовательно, сумма заработной платы, которая должна быть начислена работнику за 14 календарных дней отпуска, составит:

664,55 руб. x 14 дн. = 9 303,81 руб.

Задание 7.2.3

Должностной оклад Ветрова П.П. 25 000 руб. В мае 2009 г. работнику оказана материальная помощь в размере 10 000 руб. С 14.01.10 г. по 27.01.10 г. Ветрову П.П. был предоставлен ежегодный оплачиваемый отпуск сроком на 14 календарных дней. Расчетный период Ветров П.П. отработал полностью.

Определим сумму заработной платы, которая должна быть начислена работнику за время отпуска.

В данном случае при расчете среднего заработка Ветрова П.П. материальная помощь не учитывается. Таким образом, в рассматриваемой ситуации заработная плата, учитываемая при расчете суммы отпускных, составит:

25 000 руб. x 12 мес. = 300 000 руб.

Средний дневной заработок составит:

300 000 руб. : (29,4 дн. x 12 мес.) = 850,34 руб.

Сумма заработной платы за время отпуска, причитающаяся Ветрову П.П., определяется путем умножения среднего дневного заработка на количество календарных дней в периоде, подлежащем оплате. В данном случае сумма отпускных за 14 календарных дней января 2010 г. составит:

850,34 руб. x 14 дн. = 11 904,76 руб.

Задание 7.2.4

Работнику организации с 20 марта 2010 г. предоставлен ежегодный отпуск продолжительностью 28 календарных дней. Работнику установлен оклад 16 000 руб. Расчетный период с 1 марта 2009 г. по 28 февраля 2010 г. отработан полностью. В течение расчетного периода работнику была начислена премия по итогам работы за 2009 г. в размере 30 000 руб.

Определим сумму заработной платы, которая должна быть начислена работнику за время отпуска.

Сумма заработной платы, фактически начисленной за расчетный период и принимаемой в расчет:

16 000 руб. х 12 мес. + 30 000 руб. = 222 000 руб.

222 000 руб. : (12 мес. x 29,4 дн.) = 629,25 руб.

Заработная плата за отпуск:

629,25 руб. х 28 дн. = 17 619 руб.

Задание 7.2.5

Работнику организации с 16 октября 2010 г. предоставляется ежегодный отпуск продолжительностью 14 календарных дней. Расчетный период — с 1 октября 2009 г. по 30 сентября 2010 г. При этом работник:

- в феврале 2010 г. болел в течение 10 календарных дней;

- в марте 2010 г. три календарных дня находился в командировке;

- в июле 2010 г. находился в ежегодном отпуске 14 календарных дней;

- в сентябре 2010 г. 10 календарных дней находился в отпуске без сохранения заработной платы.

Сумма заработной платы, фактически начисленной за расчетный период и принимаемой в расчет, — 258 400 руб.

Определим сумму заработной платы, которая должна быть начислена работнику за время отпуска.

В расчетном периоде работником полностью отработанно 8 месяцев.

29,4 дн. х 8 мес. = 235,2 дня

В не полностью отработанных месяцах на отработанное время приходится:

- в феврале 2010 г. – 28 дн — 10 дн. = 18 дн.

- в марте 2010 г. – 31 дн. — 3 дн. = 28 дн.

- в июле 2010 г. – 31 дн. — 14 дн. = 17 дн.

- в сентябре 2010 г. – 30 дн. — 10 дн. = 20дн.

Количество календарных дней в не полностью отработанных месяцах, принимаемых в расчет:

- в феврале 2010 г. – 29,4 дн. х 18 дн: 28 дн. = 18,9 дн.

- в марте 2010 г. – 29,4дн х 28 дн. : 31 дн. = 26,55 дн.

- в июле 2010 г. – 29,4 дн. х 17 дн. : 31 дн. = 16,12 дн.

- в сентябре 2010 г. – 29,4 дн. х 20дн. : 30 дн. = 19,6 дн.

Всего календарных дней, принимаемых в расчет —

235,2 дн. + 18,9 дн. + 26,55 дн. + 16,12 дн. + 19,6 дн. = 316,37 дн.

Средний дневной заработок за расчетный период —

258 400 руб. : 316,37 дн. = 816,76 руб.

Заработная плата за отпуск —

816,76 руб. х 14 дн. = 11 434,64 руб.

Задание 7.2.6

Работник принят в организацию 09.01.10 г., а уволен 01.02.10 г. по собственному желанию. Должностной оклад работника составляет 20 000 руб. В данном случае работник проработал в организации более половины месяца (18 рабочих дней с 09.01.10 г. по 01.02.10 г.). Поэтому ему положена компенсация за неиспользованные 2,33 дн. отпуска.

Определим причитающуюся работнику сумму компенсации за неиспользованный отпуск.

В случае если работник не имел фактически начисленной заработной платы или фактически отработанных дней за расчетный период и до начала расчетного периода, средний заработок определяется исходя из размера заработной платы, фактически начисленной за фактически отработанные работником дни в месяце наступления случая, с которым связано сохранение среднего заработка.

За отработанные дни января 2010 г. работнику начислено:

20 000 руб. : 17 дн. x 17 дн. = 20 000,00 руб.,

где 17 дн. – количество рабочих дней в январе,

17 дн. – количество рабочих дней, отработанных работником.

За отработанный один день февраля 2010 г. работнику начислено:

20 000 руб. : 20 дн. x 1 дн. = 1 000,00 руб.,

где 20 дн. — количество рабочих дней в феврале,

1 дн. — количество рабочих дней, отработанных работником.

Поскольку работник отработал февраль не полностью, то количество календарных дней в неполном календарном месяце рассчитывается путем деления среднемесячного числа календарных дней (29,4) на количество календарных дней этого месяца и умножения на количество календарных дней, приходящихся на время, отработанное в данном месяце. В рассматриваемом случае количество календарных дней февраля, учитываемое при расчете среднего заработка работника, составляет:

29,4 дн. : 29 дн. x 1 дн. = 1,01 дн.

Следовательно, средний дневной заработок работника равен:

(20 000,00 руб. : 29,4 дн.) + (1 000 руб. : 1,01 дн.) = 1 670,37 руб.

Сумма компенсации за неиспользованный отпуск составит:

1 670,37 руб. x 2,33 дн. = 3891,96 руб.

Задание 7.2.7

Работник организации Смирнов А.А. с 14.02.10 г. уходит в отпуск продолжительностью 28 календарных дней. Период с 01.02.09 г. по 31.01.10 г. Смирновым А.А. отработан полностью. В 2009 г. должностной оклад работника составлял 25 000 руб. С 01.01.2010 г. должностной оклад работника повышен на 10 % и составил 27 500 руб.

Определим сумму заработной платы, которая должна быть начислена работнику за время отпуска.

Так как в расчетном периоде произошло повышение должностных окладов, то выплаты, учитываемые при определении среднего заработка и начисленные в расчетном периоде за период времени, предшествующий повышению, повышаются на коэффициенты, которые рассчитываются путем деления должностного оклада, установленного в месяце наступления случая, с которым связано сохранение среднего заработка, на должностные оклады, установленные в каждом из месяцев расчетного периода.

В рассматриваемом случае коэффициент будет равен:

27 250 руб. : 25 000 руб. = 1,10

Поскольку расчетный период Смирновым А.А. отработан полностью, для расчета отпускных количество календарных дней в расчетном периоде составляет:

29,4 дн. x 12 мес. = 352,8 дн.

Сумма заработной платы, начисленная за расчетный период с учетом коэффициента, составляет:

25 000 руб. x 1,10×12 мес. = 330 000,00 руб.

Средний дневной заработок в данном случае составит:

330 000,00 руб. : 352,8 дн. = 935,37 руб.

Сумма отпускных, причитающаяся выплате работнику, составляет:

935,37 руб. x 28 дн. = 26 190,48 руб.

7.3. Пособие по временной нетрудоспособности

Кроме заработной платы организации начисляют и выплачивают своим работникам предусмотренные законодательством социальные пособия.

Пособие по временной нетрудоспособности исчисляется исходя из среднего дневного заработка застрахованного лица, рассчитанного за последние 12 календарных месяцев, предшествующих месяцу наступления временной нетрудоспособности.

Средний дневной заработок для исчисления пособий по временной нетрудоспособности определяется путем деления суммы начисленного заработка за расчетный период на число календарных дней, приходящихся на период, за который учитывается заработная плата.

Размер дневного пособия по временной нетрудоспособности исчисляется путем умножения среднего дневного заработка застрахованного лица на ставку оплаты по больничному листу, установленную в процентах к среднему заработку. Ставка оплаты по больничному листу зависит от продолжительности страхового стажа работника и составляет:

- 100 процентов среднего заработка при страховом стаже 8 и более лет;

- 80 процентов среднего заработка при страховом стаже от 5 до 8 лет;

- 60 процентов среднего заработка при страховом стаже до 5 лет.

Максимальный размер пособия по временной нетрудоспособности за полный календарный месяц не может превышать в 2008 г. 17 250 руб.

Задание 7.3.1

Работник организации болел в марте 2010 г. с 10 по 19 марта — 10 календарных дней. Его страховой стаж — 3 года 10 месяцев.

Расчетный период – с 1 марта 2009 г. по 28 февраля 2010 г. В расчетном периоде работнику было начислено 117 000 руб., в том числе за очередной отпуск – 12 800 руб., премия по итогам работы за год – 10 000 руб.

В расчет среднего дневного заработка включаются все начисленные работнику суммы, продолжительность расчетного периода — 365 календарных дней. Следовательно:

- средний дневной заработок за расчетный период —

117 000 руб. : 365 дн. = 320,55 руб.;

- размер дневного пособия —

320,55 руб. х 60% = 192,33 руб.;

- максимальный размер дневного пособия в месяце нетрудоспособности —

415 000 руб. : 365 дн. = 1 136, 99 руб.

Поскольку максимальный размер дневного пособия в месяце нетрудоспособности больше размера дневного пособия, то расчет пособия по временной нетрудоспособности, которая должна быть начислена работнику за время болезни, производится исходя из фактического размера дневного пособия в месяце нетрудоспособности.

192,33 руб. х 10 дн. = 1 923,3 руб.

Задание 7.3.2

Работник организации болел в марте 2010 г. с 13 по 24 марта — 12 календарных дней. Его должностной оклад согласно штатному расписанию — 40 000 руб., страховой стаж — 17 лет. В расчетном периоде данному работнику было начислено 531 970 руб., в том числе:

- заработная плата за очередной отпуск – 47 400 руб.;

- ежемесячные премии – 65 100 руб.;

- материальная помощь – 3000 руб.;

- пособие по временной нетрудоспособности за период с 3 по 23 октября 2009 г. (21 календарный день) — 31 200 руб.

Определим сумму пособия по временной нетрудоспособности, которая должна быть начислена работнику за время болезни.

В расчет среднего дневного заработка включаются:

531 970 руб. - 31 200 руб. - 36 000 руб. = 464 770 руб. (исключаются суммы, с которых не начисляются страховые взносы в ПФ, ФСС, В ФОМС).

Число календарных дней, приходящихся на период, за который учитывается заработная плата:

365 дн. – 21 дн. = 344 дн.

Средний дневной заработок за расчетный период:

464 770 руб. : 344 дн. = 1 351, 07 руб.

Предельный размер среднего дневного заработка для расчета пособия по временной нетрудоспособности

415 000 руб. : 365 дн. = 1 136,99 руб.,

что больше фактического среднего дневного заработка работника. Поэтому расчет пособия производится исходя из его предельного размера.

1 136,99 х 12 дн. = 13 643,88 руб.

7.4. Удержания из заработной платы

В первую очередь из начисленных работникам сумм производятся обязательные удержания налога на доходы с физических лиц, затем удержания по исполнительным документам и в последнюю очередь удержания по инициативе администрации.

7.4.1. Налог на доходы физических лиц (НДФЛ)

При определении налоговой базы по НДФЛ учитываются все полученные налогоплательщиком в течение налогового периода доходы, включая заработную плату, оплату отпуска и больничных листов и иные виды доходов.

В отношении большей части доходов, получаемых физическими лицами, включая заработную плату и иные выплаты, производимые в пользу работников, вознаграждения за выполнение работ по договорам гражданско-правового характера и т. д., установлена ставка 13 %.

Налоговая база в отношении доходов, подлежащих обложению по налоговой ставке 13 %, определяется как денежное выражение таких доходов, уменьшенных на сумму налоговых вычетов (стандартных, социальных, имущественных и профессиональных). Организация производит исчисление НДФЛ с учетом только стандартных налоговых вычетов (3 000 руб., 500 руб., 400 руб., 1000 руб.).

Задание 7.4.1.

Работнику организации за январь 2010 г. начислена заработная плата в сумме 17 200 руб. Согласно представленным в бухгалтерию документам он является участником войны в Афганистане, имеет двоих детей в возрасте 11 и 14 лет.

Определим сумму НДФЛ, который должен быть удержан из заработной платы данного работника за январь 20010 г.

Работник имеет право на стандартные налоговые вычеты в сумме 500 руб. как участник войны в Афганистане и 1000 руб. на каждого ребенка в возрасте до 18 лет. Общая сумма стандартных налоговых вычетов, на которые имеет право данный работник в январе, составляет:

17 200 руб. — 2500 руб. = 14 700 руб.

Сумма НДФЛ за январь —

14 700 руб. х 13 % = 1911 руб.

Задание 7.4.2

Работнику организации за январь 2010 г. начислена заработная плата в сумме 18 500 руб. Согласно представленным в бухгалтерию документам он имеет сына в возрасте 6 лет.

Определим сумму НДФЛ, который должен быть удержан из заработной платы данного работника за январь 2010 г.

Работник имеет право на стандартные налоговые вычеты в сумме 400 руб. как не имеющий право на иные стандартные вычеты и 1000 руб. на ребенка в возрасте до 18 лет. Общая сумма стандартных налоговых вычетов, на которые имеет право данный работник в январе, составляет:

Налоговая база по НДФЛ в январе —

18 500 руб. — 1400 руб. = 17 100 руб.

Сумма НДФЛ за январь —

17 100 руб. х 13 % = 2223 руб.

Задание 7.4.3

Работнику организации за январь 2010 г. начислена заработная плата в сумме 15 800 руб., за февраль – 14 200 руб., за март – 16 000 руб. Согласно представленным в бухгалтерию документам он имеет дочь в возрасте 6 лет.

Определим сумму НДФЛ, который должен быть удержан из заработной платы данного работника за январь, февраль и март 2010 года.

В январе работник имеет право на стандартные налоговые вычеты в сумме 400 руб. на себя и 1000 руб. на ребенка в возрасте до 18 лет. Общая сумма стандартных налоговых вычетов, на которые имеет право данный работник в январе, составляет:

400 руб. + 1000 руб. = 1400 руб.

Налоговая база по НДФЛ в январе —

15 800 руб. — 1400 руб. = 14 400 руб.

Сумма НДФЛ за январь —

14 400 руб. х 13 % = 1872 руб.

15 800 руб. + 14 200 руб. = 30 000 руб.

Поскольку сумма дохода данного работника не превысила 40 000 руб., в феврале он по-прежнему имеет право на стандартные налоговые вычеты в сумме 400 руб. на себя и 1 000 руб. на ребенка в возрасте до 18 лет.

Общая сумма стандартных налоговых вычетов, на которые имеет право данный работник в феврале, составляет:

400 руб. х 2 мес. + 1000 руб. х 2 мес. = 2 800 руб.

Налоговая база по НДФЛ за период январь-февраль 2010 года

30 000 руб. – 2800 руб. = 27 200 руб.

Сумма НДФЛ за период январь-февраль 2010 г.

27 200 руб. х 13 % = 3536 руб.

3 536 руб. – 1 872 руб. = 1 664 руб.

Суммарный доход работника за период с начала года по март составил:

15 800 руб. + 14 200 руб. + 16 000 руб. = 46 000 руб.

Поскольку сумма дохода данного работника превысила 40 000 руб., начиная с марта, работник утрачивает право на стандартный налоговый вычет, предоставляемый ему в сумме 400 руб. На стандартный налоговый вычет на детей в сумме 1000 руб. в марте данный работник имеет право, поскольку сумма его дохода за период январь-март меньше 280 000 руб. Следовательно, общая сумма стандартных налоговых вычетов, на которую имеет право данный работник за период январь-март 2010 г., составляет

400 руб. х 2 мес. + 1000 руб. х 3 мес. = 3800 руб.

Налоговая база по НДФЛ за период январь-март 2010 г.:

46 000 руб. – 3 800 руб. = 42 200 руб.

Сумма НДФЛ за период январь-март 2010 г.:

42 200 руб. х 13 % = 5486 руб.

Сумма НДФЛ, подлежащего удержанию в феврале

5486 руб. - 3536 руб. = 1950 руб.

Задание 7.4.4

Работнику организации за январь 2010 г. начислена заработная плата в сумме 18 400 руб., за февраль — 24 100 руб. Согласно представленным в бухгалтерию документам он является участником войны в Афганистане, имеет двоих детей в возрасте 7 и 10 лет.

Определим сумму НДФЛ, который должен быть удержан из заработной платы данного работника за январь и февраль 2000 г.

В январе работник имеет право на стандартные налоговые вычеты в сумме 500 руб. как участник войны в Афганистане и 1000 руб. на каждого ребенка в возрасте до 18 лет. Общая сумма стандартных налоговых вычетов, на которые имеет право данный работник в январе, составляет:

500 руб. + 1000 руб. х 2 = 2500 руб.

Налоговая база по НДФЛ в январе —

18 400 руб. — 2500 руб. = 15900 руб.

Сумма НДФЛ за январь —

15 900 руб. х 13 % = 2067 руб.

Суммарный доход работника за период с начала года по февраль составил:

18 400 руб. + 24 100 руб. = 42 500 руб.

Поскольку сумма дохода данного работника не превысила 280 000 руб., начиная с февраля работник не утрачивает право на стандартный налоговый вычет, предоставляемый на детей. Стандартный налоговый вычет в сумме 500 руб. для участников войны в Афганистане предоставляется ежемесячно в течение всего года независимо от суммы полученного работником дохода. Следовательно, общая сумма стандартных налоговых вычетов, на которые имеет право данный работник за период январь-февраль 2010 г., составляет:

500 руб. х 2 мес. + 1000 руб. х 2×2 мес. = 5000 руб.

42 500 руб. - 5000 руб. = 37 500 руб.

Сумма НДФЛ за период январь-февраль 2010 г.:

37 500 руб. х 13 % = 4875 руб.

Сумма НДФЛ, подлежащего удержанию в феврале:

4875 руб. - 2067 руб. = 2 808 руб.

7.4.2. Удержания по исполнительным документам

К удержаниям по исполнительным документам прежде всего относятся удержания алиментов в пользу несовершеннолетних детей.

Удержание алиментов производится со всех видов заработной платы (денежного вознаграждения, содержания) и дополнительного вознаграждения как по основному месту работы, так и за работу по совместительству, которые получают родители в денежной и натуральной форме.

При отсутствии соглашения об уплате алиментов алименты на несовершеннолетних детей взыскиваются судом с их родителей ежемесячно в размере: на одного ребенка — 1/4, на двоих детей — 1/3, на трех и более детей — 1/2 заработка и (или) иного дохода родителей.

Взыскание алиментов с сумм заработной платы и иного дохода причитающегося лицу, уплачивающему алименты, производится пос ле удержания (уплаты) из этой заработной платы (дохода) налогов в соответствии с налоговым законодательством.

Задание 7.4.5

Работник организации на основании исполнительного листа уплачивает алименты в размере 25 % дохода. Его несовершеннолетний сын проживает с матерью, которая после развода вступила в новый брак. Алименты пересылаются получателю по почте подотчетным лицом организации. Расходы на пересылку алиментов составляют 2 % от их суммы. В январе 2010 г. работнику начислена зарплата в размере 16 000 руб.

Определим сумму алиментов, которая должна быть удержана из заработной платы данного работника в январе.

Поскольку в случае развода и уплаты алиментов отец имеет право на получение стандартного налогового вычета в сумме 1000 руб. на ребенка, в содержании которого он принимает участие, сумма стандартных налоговых вычетов, на которые имеет право данный работник при удержании НДФЛ в январе, составляет:

400 руб. + 1000 руб. = 1400 руб.

Сумма налога на доходы физических лиц составит:

(16 000 руб. - 1400 руб.) х 13 % = 1898 руб.

Сумма дохода, с которого удерживаются алименты:

16 000руб.-1 898руб. = 14 102 руб.

Сумма алиментов:

14 102 руб. х 25% = 3 525,5 руб.

Сумма расходов на пересылку алиментов составит:

3 525,5 руб. х 2% = 70,51 руб.

Таким образом, из доходов работника в январе нужно удержать в счет выплаты алиментов:

3 525,5 руб. + 70,51 руб. = 3 596,01 руб.

Задание 7.4.6

Работник организации на основании исполнительного листа уплачивает алименты в размере 33 % дохода. Его несовершеннолетние дети проживают с матерью, которая после развода вступила в новый брак. В январе 2010 г. работнику начислена зарплата в размере 17 600 руб., в феврале — 23 400 руб.

Определим сумму алиментов, которая должна быть удержана из заработной платы данного работника в январе и феврале 2010 г.

Поскольку в случае развода и уплаты алиментов отец имеет право на получение стандартного налогового вычета в сумме 1000 руб. на каждого ребенка, в содержании которого он принимает участие, сумма стандартных налоговых вычетов, на которые имеет право данный работник при удержании НДФЛ в январе, составляет:

400 руб. + 1000 руб. х 2 = 2400 руб.

Сумма налога на доходы физических лиц в январе составит:

(17 600 руб. -2400 руб.) х 13 % = 1950 руб.

Сумма дохода, с которого удерживаются алименты в январе:

17 600руб. – 1950 руб. = 15 650 руб.

Сумма алиментов в январе:

15 650 руб. х 33 % = 5164,5 руб.

Суммарный доход работника за период с начала года по февраль составил:

17 600 руб. + 23 400 руб. = 41 000 руб.

Поскольку сумма дохода данного работника превысила 40 000 руб., начиная с февраля, работник утрачивает право на стандартный налоговый вычет в сумме 400 руб. Следовательно, общая сумма стандартных налоговых вычетов, на которые имеет право данный работник за период январь-февраль 2010 г., составляет:

400 руб. х 1 мес. + 1 000 руб. х 2 х 2 мес. = 4400 руб.

Налоговая база по НДФЛ за период январь-февраль 2010 г.:

41 000 руб. – 4400 руб.. = 36 600 руб.

Сумма НДФЛ за период январь-февраль 2010 г:

36 600 руб. х 13 % = 4758 руб.

Сумма НДФЛ, подлежащего удержанию в феврале:

4 758 руб. - 1950 руб. = 2208 руб.

Сумма дохода, с которого удерживаются алименты за период январь-февраль 2010 г., составляет:

41 000 руб. - 4758 руб. = 36 242 руб.

Сумма алиментов за период январь-февраль 2010 г., составляет:

36 242 руб. х 33 % = 11 959,86 руб.

Сумма алиментов, подлежащих удержанию в феврале:

11 959,86 руб. - 5 164,5 руб. = 6795,36 руб.

7.5. Учет расчетов по оплате труда

Учет расчетов по оплате труда работников организации осуществляется на счете 70 «Расчеты с персоналом по оплате труда». По кредиту счета отражают начисления по оплате труда из всех источников, начисления государственных социальных пособий и других аналогичных сумм, а также доходов от участия в деятельности организации. По дебету счета 70 отражают удержания из начисленной суммы оплаты труда и доходов, суммы выданных авансов, суммы выданной работникам и депонированной заработной платы.

Суммы, начисленные работникам в оплату труда, являются расходами организации и отражаются на счетах учета производственных затрат.

Задание 7.5.1

- рабочим основного производства за изготовление продукции — 420 000 руб.;

- рабочим вспомогательного производства за выполненные работы — 49 000 руб.;

- специалистам производственных подразделений — 79 000 руб.;

- административно-управленческому персоналу организации — 117 000 руб.

| № п/п | Корреспонденция счетов | Сумма, руб. | ||

|---|---|---|---|---|

Дебет |

Кредит |

|||

Как и основная заработная плата, сумма дополнительной заработной платы включается в расходы организации. При этом на затраты текущего месяца относят только сумму, начисленную за дни отпуска, приходящиеся на текущий месяц. Заработную плату, начисленную за дни отпуска, приходящиеся на следующий месяц, учитывают как расходы будущих периодов на счете 97 «Расходы будущих периодов».

Задание 7.5.2

Сотруднику аппарата управления организации согласно графику отпусков и его заявлению предоставлен очередной отпуск с 20 июля 2010 г. на 28 календарных дней. Ему начислена заработная плата за отпуск в сумме 18 760 руб., из них за дни отпуска в июле — 8 040 руб. (18 760 руб. : 28 дн. х 12 дн.), остальная сумма — 10 720 руб. (18 760 руб. — 8 040 руб.) за дни отпуска в августе.

Составим бухгалтерские проводки:

| № п/п | Содержание хозяйственных операций | Корреспонденция счетов | Сумма, руб. | |

|---|---|---|---|---|

Дебет |

Кредит |

|||

В июле 2010 г.: начислена заработная плата сотруднику аппарата управления организации за дни отпуска в июле |

||||

Начислена заработная плата сотруднику аппарата управления организации за дни отпуска в августе |

||||

В августе 2010 г.: списана на затраты текущего месяца заработная плата за отпуск, учтенная ранее как расходы будущих периодов. |

||||

В целях равномерного включения затрат, связанных с оплатой отпусков, в затраты производства отчетного периода организация может создавать резерв на оплату отпусков. Для учета резерва на оплату отпусков используется счет 96 «Резервы предстоящих расходов», субсчет «Резерв на оплату отпусков». Резервируемые суммы относят в дебет тех же счетов производственных затрат, на которые отнесена начисленная основная зарплата работников.

Задание 7.5.3

Организация согласно учетной политике ежемесячно производит отчисления в резерв на оплату очередных отпусков в размере 8 % от начисленной работникам организации заработной платы.

Согласно данным бухгалтерского учета сальдо счета 96 «Резервы предстоящих расходов», субсчет «Резерв на оплату отпусков» на 1 июля 2010 г. составило 418 300 руб.

Согласно расчетной ведомости работникам организации за июль 2010 г. начислено:

- рабочим основного производства за изготовление продукции — 465 000 руб.; за очередные ежегодные отпуска — 42 150 руб.;

- рабочим вспомогательного производства за выполненные работы — 45 000 руб.; за очередные ежегодные отпуска — 12 760 руб.;

- рабочим основного производства за обслуживание оборудования — 55 500 руб.; за очередные ежегодные отпуска — 22 820 руб.;

- специалистам производственных подразделений за фактически отработанное время — 73 500 руб.; за очередные ежегодные отпуска — 17 340 руб.;

- административно-управленческому персоналу организации за фактически отработанное время — 125 500 руб.; за очередные ежегодные отпуска — 54 870 руб.

Составим бухгалтерские проводки:

| № п/п | Содержание хозяйственных операций | Корреспонденция счетов | Сумма, руб. | |

|---|---|---|---|---|

Дебет |

Кредит |

|||

Начислена заработная плата рабочим основного производства за изготовление продукции |

||||

Начислена заработная плата рабочим вспомогательного производства |

||||

Начислена заработная плата рабочим за обслуживание оборудования производственных подразделений |

||||

Начислена заработная плата специалистам производственных подразделений |

||||

Начислена заработная плата административно-управленческому персоналу организации |

||||

Произведены отчисления в резерв на оплату отпусков: |

||||

|

||||

|

||||

|

||||

|

||||

|

||||

Начислена заработная плата за очередные ежегодные отпуска: |

||||

|

||||

|

||||

|

||||

|

||||

|

||||

По кредиту счета 70 «Расчеты с персоналом по оплате труда» отражают пособия по временной нетрудоспособности и другие выплаты за счет средств органов социального страхования. Часть пособия по временной нетрудоспособности, выплачиваемая за счет средств работодателя (за первые два дня временной нетрудоспособности), включается в состав расходов организации. Остальная часть пособия (начиная с третьего дня временной нетрудоспособности) выплачивается за счет средств Фонда социального страхования РФ.

Задание 7.5.4

Работнику бухгалтерии организации за 14 дней болезни начислено пособие по временной нетрудоспособности в сумме 8 204 руб., в том числе за первые два дня болезни — 1 172 руб., за остальные дни болезни — 7 032 руб.

Составим бухгалтерские проводки:

Удержания из сумм начисленной оплаты труда уменьшают задолженность организации перед работниками и отражаются по дебету счета 70 «Расчеты с персоналом по оплате труда».

Задание 7.5.5

Согласно расчетной ведомости из заработной платы работников организации, начисленной за июль 2010 г. произведены следующие удержания:

- налог на доходы физических лиц – 77 420 руб.;

- алименты в пользу несовершеннолетних детей – 18 530 руб.;

- за брак по вине работников – 2120 руб.;

- в возмещение ущерба по выявленной недостаче материалов – 1400 руб.

Составим бухгалтерские проводки:

| № п/п | Содержание хозяйственных операций | Корреспонденция счетов | Сумма, руб. | |

|---|---|---|---|---|

Дебет |

Кредит |

|||

Удержан налог на доходы физических лиц из начисленной заработной платы |

||||

Удержаны алименты из начисленной заработной платы |

||||

Удержано из начисленной заработной платы за брак по вине работников |

||||

Удержано из начисленной заработной платы в возмещение ущерба по выявленной недостаче материалов |

||||

Выплата заработной платы работникам может производиться наличными денежными средствами из кассы организации либо безналичным путем.

Денежные средства для выплаты заработной платы наличными из кассы организация получает с расчетного счета в банке. Заработная плата выдается из кассы организации в течение трех дней. Неполученная в установленный срок заработная плата депонируется (принимается на ответственное хранение). Депонированные суммы сдаются в банк для зачисления на расчетный счет организации. Не востребованная работниками депонированная заработная плата хранится до истечения срока исковой давности, после чего относится на увеличение прочих доходов организации.

Задание 7.5.6

Для выплаты заработной платы работникам организации за июль 2010 г. с расчетного счета в кассу организации получено 718 400 руб., для выплаты ранее депонированной заработной платы — 14 570 руб. В установленный трехдневный срок работникам организации выдана заработная плата в сумме 692 300 руб. Неполученная в установленный срок заработная плата депонирована и передана для хранения из кассы организации в банк. В связи с истечением срока исковой давности списана ранее депонированная заработная плата в сумме 7430 руб.

Составим бухгалтерские проводки:

| № п/п | Содержание хозяйственных операций | Корреспонденция счетов | Сумма, руб. | |

|---|---|---|---|---|

Дебет |

Кредит |

|||

Получены денежные средства с расчетного счета в кассу организации (718 400 руб. + 14570 руб.) |

||||

Выдана из кассы заработная плата работникам организации за июль |

||||

Депонирована не полученная в установленный срок заработная плата (718 400 руб. - 692 300 руб.) |

||||

Передана из кассы в банк и депонирована не полученная в установленный срок заработная плата |

||||

Выдана из кассы ранее депонированная заработная плата |

||||

Списана ранее депонированная заработная плата в связи с истечением срока исковой давности |

||||

Контрольные задания

Ситуация 1

Согласно расчетной ведомости работникам организации за январь 2010 г. начислено:

- рабочим основного производства за изготовление продукции — 370 000 руб.;

- рабочим вспомогательного производства за выполненные работы — 51 000 руб.;

- рабочим основного производства за обслуживание оборудования — 51 000 руб.;

- специалистам производственных подразделений — 63 000 руб.;

- административно-управленческому персоналу организации — 98 000 руб.

Согласно расчетной ведомости из заработной платы работников организации, начисленной за январь 2010 г. произведены следующие удержания:

- налог на доходы физических лиц – 58 720 руб.;

- алименты в пользу несовершеннолетних детей – 9210 руб.;

- за брак по вине работников – 1080 руб.;

- в возмещение ущерба по выявленной недостаче материалов – 870 руб.

Ситуация 2

Сформулируйте хозяйственные операции и составьте бухгалтерские проводки для отражения в учете следующей хозяйственной ситуации.

Для выплаты заработной платы работникам организации за сентябрь 2010 г. с расчетного счета в кассу организации получено 625 400 руб. В установленный трехдневный срок работникам организации выдана заработная плата в сумме 587 300 руб. Не полученная в установленный срок заработная плата депонирована и передана для хранения из кассы организации в банк. В связи с истечением срока исковой давности списана ранее депонированная заработная плата в сумме 7 140 руб.

Версия для печати

ФЗП – общая сумма средств в денежной и натуральной формах, распределяемых между работниками организации в соответствии с количеством и качеством труда.

В составе фонда заработной платы выделяют 4 группы выплат:

· Начисление предприятиями и организациями суммы оплаты труда в денежной и натуральной формах за отработанное время или проделанную работу:

1. Заработная плата, начисленная работникам по тарифным ставкам и окладам за отработанное время, по сдельным расценкам в процентах от выручки от реализации продукции (выполнения работ и оказания услуг).

2. Стоимость продукции, выданной в порядке натуральной оплаты.

3. Премии и вознаграждения (включая натуральные), носящие регулярный или периодический характер, независимо от источников их выплат.

4. Ежемесячные или ежеквартальные вознаграждения (надбавки) за выслугу лет, стаж работы.

5. Компенсационные выплаты, связанные с режимом работы и условиями труда (выплаты, связанные с климатическими условиями труда, доплаты за работу во вредных и опасных условиях, за работу в ночное время, выходные и праздничные дни, оплата сверхурочных работ)

· Оплату за неотработанное время:

1. Оплата ежегодных и дополнительных отпусков.

2. Оплата дополнительно предоставленных по коллективному договору (сверх предусмотренных законодательством) отпусков работникам.

3. Оплата льготных часов подросткам.